12 мая 2020 г. на встрече с президентом Владимиром Путиным главный исполнительный директор «Роснефти» Игорь Сечин попросил о мерах поддержки нефтегазового сектора в условиях пандемии и падения цен на «черное золото». Сечин предложил почти вдвое снизить тарифы «Транснефти», отложить налоги для геологоразведки и обеспечить нефтяникам и подрядчикам доступные кредиты.

Президент России пообещал обсудить данные вопросы на уровне правительства.

В свою очередь «Транснефть» подготовила и выложила в открытый доступ материалы, в которых обосновывала тезис, что тарифы на транспортировку нефти занижены и их целесообразно повысить «до рыночного уровня, чтобы нивелировать искусственный дисбаланс, возникший в отрасли».

Судя по всему, обсуждение вопроса по тарифам в правительстве продолжается. На днях появилось исследование Института народнохозяйственного прогнозирования (ИНП) РАН, посвященное тарифам на трубопроводную транспортировку нефти. В короткой презентации, подготовленной экспертами ИНП РАН, рассматривается пять тезисов, почему тарифы «Транснефти» должны быть снижены. Давайте детально разберемся в каждом из аргументов.

Аргумент № 1: резкое падение доли новых проектов ставит вопрос об обоснованности высокого тарифа на прокачку нефти.

В презентации ИНП РАН приведен график, из которого следует, что «Транснефть» завершила программу нового строительства.

Из этого же графика следует, что общий объем капитальных затрат «Транснефти» в 2020—2024 гг. не снижается и остается на стабильном уровне в связи с необходимостью в модернизации уже существующих трубопроводов. После завершения строительства системы трубопроводов «Транснефть» начинает инвестиционный цикл по техперевооружению и ремонтам существующей инфраструктуры. На сегодняшний день порядка 50% трубопроводов «Транснефти» (34 тыс. км) имеют срок службы более 30 лет и нуждаются в замене или ремонте. Для нормального функционирования компании затраты на модернизацию не менее важны, чем инвестиции в новые проекты.

При этом важно отметить, что действующий принцип тарифообразования на транспортировку нефти «Транснефтью», за исключением единичных незначительных проектов, не предусматривает инвестиционной составляющей (т.е. в тарифе нет надбавки для компенсации капитальных затрат, в отличие от тарифов в электроэнергетике по программе ДПМ). Тариф «Транснефти» строится по принципу «инфляция минус». Так как значительная доля затрат компании исторически росла намного выше инфляции (например, тарифы на электроэнергию, на трубы), рост тарифа не покрывает роста реальных операционных затрат «Транснефти».

Тарифы «Транснефти» — самые низкие в мире, в 2,5 раза ниже, чем средние тарифы компаний-аналогов.

Аргумент № 2: доля «Транснефти» в распределении доходов все время растет. В каждый период падения цен на нефть «Транснефть» начинала забирать в свою пользу все более высокую долю ренты. Всего за 2006—2019 гг. доля «Транснефти» выросла с 5% до почти 10%. А в 2020 г. ее доля будет скорее всего не ниже 15%.

Выводы экспертов ИНП РАН вызывают большие вопросы. Вице-президент «Транснефти» Максим Гришанин в интервью «Коммерсанту» 29 июня привел свои данные, где средняя доля транспортировки в цене на нефть по экспортным направлениям в январе была на уровне 5,8%, а в июне, после всех потрясений, — 8,2%. А если учесть не только экспортные направления, но и внутренние поставки, на НПЗ, эта доля будет существенно меньше.

Аргумент № 3: «Транснефть» не несет рисков падения цен на нефть, хотя является субъектом нефтяного рынка.

Как было сказано выше, «Транснефть» как инфраструктурная компания действительно не несет рисков падения цен на нефть, в отличие от нефтедобывающих компаний. В то же время «Транснефть» не получает никаких выгод от роста цены на нефть. Тарифы «Транснефти» — самые низкие в мире и индексируются ниже уровня инфляции.

Также «Транснефть» несет все риски при снижении объемов транспортировки нефти. В рамках сделки ОПЕК+ снижение добычи нефти в России в 2020 г. может составить порядка 11-14%.

Кроме того, стоит отметить, что «Транснефть» несет риски, связанные со строительством, функционированием и обслуживанием нефтетранспортной инфраструктуры, которые не несут нефтедобывающие компании. Например, после инцидента на нефтепроводе «Дружба» в 2019 г. «Транснефть» в полном размере взяла на себя убытки нефтедобывающих компаний, которые превысили 30 млрд руб.

Аргумент № 4: нефтесервис умеет подстраиваться под ценовую конъюнктуру.

«Транснефть» — инфраструктурная компания с трубопроводами протяженностью более 67 тыс. км. Бизнес «Транснефти» является одним из самых капиталоемких в отрасли (среднее соотношение капвложений к выручке за 2008—2018 гг. составило 38%). Нефтесервисные компании оказывают сервисные услуги и являются менее капиталоемким бизнесом (соотношение капвложений к выручке для Буровой компании «Евразия» за аналогичный период составило 13%). Сравнивать компании из двух разных секторов с разными бизнес-моделями некорректно.

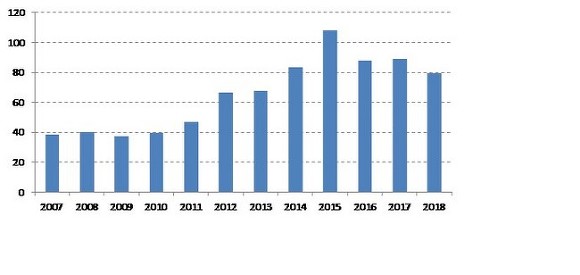

Тем не менее, проанализируем представленный график в презентации ИНП РАН (для целей сопоставимости данные приведены в млн руб.).

CAPEX на ввод нефтяной скважины, млн руб.

Исходя из представленных данных, капзатраты на скважину в рублевом эквиваленте с 2007 по 2018 гг. выросли на 106%. Ежегодный рост стоимости услуг нефтесервисных компаний в среднем составил 98% роста инфляции (кумулятивно инфляция за аналогичный период выросла на 129%).

Для сравнения: последние несколько лет тарифы «Транснефти» индексируются на уровень 90% от прогнозируемой инфляции следующего года. Таким образом, «Транснефть» работает в гораздо более жестких условиях, чем нефтесервисные компании.

Аргумент № 5: рост доходов «Транснефти» на фоне сырьевого кризиса и ухудшения финансовых результатов нефтяных компаний.

Выводы в презентации ИНП РАН сделаны на основе данных лишь одного квартала (1-го квартала 2020 г.), который был аномален в результате конфликта внутри ОПЕК+ и пандемии COVID-19. Результаты одного квартала не показательны и не могут служить основой для понимания общей картины. Уже в июне цены на нефть марки Brent вернулись на уровень выше 40 долл. за баррель, что приведет к существенному улучшению финансовых показателей нефтедобывающих компаний.

В презентации самой «Транснефти» от 18 мая была рассмотрена динамика показателей чистой прибыли и капитализации, где было наглядно показано, что именно «Транснефть» находится в ущемленном положении относительно нефтедобывающих компаний.

Рассмотрим показатели, предложенные ИНП РАН, на более длительном временном промежутке с 2016 г. по 2019 г.

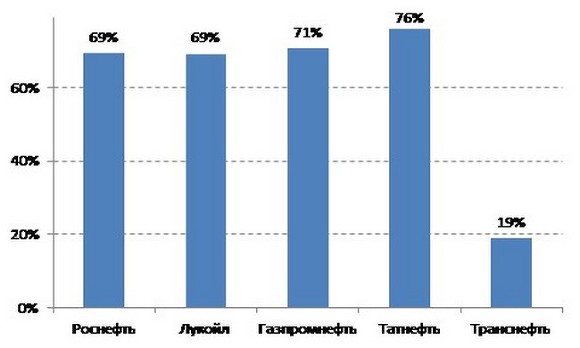

Рост EBITDA нефтедобывающих компаний и Транснефти с 2016 по 2019 гг.

Рост чистой прибыли нефтедобывающих компаний и «Транснефти» с 2016 по 2019 гг.

Приведенные данные наглядно показывают, что рост EBITDA и чистой прибыли всех нефтедобывающих компаний многократно превышает рост аналогичных показателей «Транснефти». С 2016 по 2019 год рост EBITDA крупнейших нефтедобывающих компаний России составил от 69 до 76 процентов. EBITDA «Транснефти» увеличилась лишь на 19 процентов. Чистая прибыль нефтяников выросла с 2016 по 2019 год на 79-307 процентов, а «Транснефти» — упала на 23 процента.

Выводы.

На основании приведенных выше фактов можно сделать вывод, что аргументы экспертов ИНП РАН являются некорректными. «Транснефть», являясь субъектом нефтяного рынка, несправедливо ущемлена в распределении нефтяных доходов. Рост тарифов «Транснефти» до рыночного уровня поможет компании реализовать масштабную программу по ремонту существующей трубопроводной инфраструктуры и исправит существующие дисбалансы.

В том, что тарифы на транспортировку нефти снижать нельзя, «Транснефть» поддерживают Федеральная антимонопольная служба и Минэнерго. Минэкономики прорабатывает различные варианты изменения тарифов. «Сейчас обсуждается схема формирования тарифа, и уже очевидно, что на ближайшие десять лет правительство от этого принципа не отойдет, — говорил „Коммерсанту“ Максим Гришанин. — Принцип, которого ФАС придерживается с 2015 года, обеспечил прежде всего предсказуемость тарифной политики как для „Транснефти“, так и для наших потребителей. Любой из них может спрогнозировать стоимость транспортировки на пять лет вперед и построить самые выгодные долгосрочные логистические цепочки. Если, как предлагается, установить формулу индексации тарифов на транспортировку нефти в зависимости от ее стоимости, то становится непонятно, как планировать величину транспортной составляющей в затратах на месяц вперед, не говоря уже о более долгой перспективе».

При принятии решения по тарифам правительство наверняка будет также учитывать, в пользу кого принимается данное решение. Например, в случае снижения тарифов РЖД и «Транснефти» вырастет прибыль нефтедобывающих компаний, которая станет источником для выплаты дивидендов акционерам, в основном — частным, при этом снизятся дивиденды «Транснефти» государству. Если тарифы останутся на утвержденном ФАС уровне, РЖД и «Транснефть» смогут выполнить свою инвестиционную программу, не прибегнув к дополнительным займам.

Интересно отметить, что, несмотря на то, что «Роснефть», «Газпром нефть» и «Татнефть» считаются госкомпаниями, прямая доля владения государства в них ниже 50% (44%, 48%, 34% соответственно, по данным «Транснефти»), т. е. даже в крупных госкомпаниях более половины принадлежит частным инвесторам. Доля государства в «Транснефти» намного выше — 79%. С этой точки зрения, любое решение о понижении или пониженной индексации тарифов «Транснефти» и РЖД будет не в пользу государства. В условиях уже состоявшегося восстановления цен на нефть до нормального уровня разумнее выглядит решение повышать тарифы и дивидендные выплаты «Транснефти». Это поможет восстановить рыночный баланс взаимоотношений в нефтяной отрасли и повысить поступления в бюджет.

Сергей Петров

Истории о том, как вы пытались получить помощь от российского государства в условиях коронакризиса и что из этого вышло, присылайте на адрес COVID-19@rosbalt.ru

Источник: